| АНАЛИЗ РЫНКА A. Farley Исследуйте каждое понижение цены в контексте более

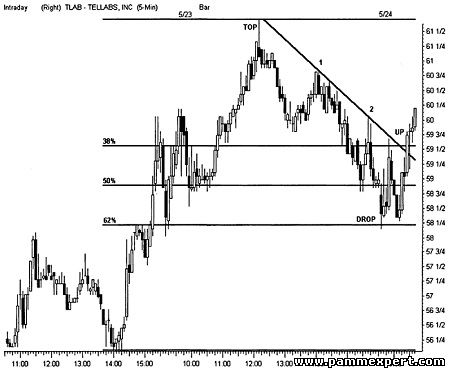

крупного ценового движения. Акция Tellabs

совершила мощный подъем, отраженный в 6 точках на 5-минутных графиках, и затем

быстро совершила откат до 62%-го уровня, отраженный в пятиволновой модели

падения. Затем сформировалась простая модель «Двойное Дно», и произошел прорыв

цены вверх. До тех пор пока старый восходящий тренд останется невредимым,

будет тестироваться 62%-ый уровень предшествующего максимума. Внимательно

пересмотрите модель TOP-1-2-DROP-UP во всех существующих временных рамках.

Опыт

показывает, что нисходящая тенденция «не легко уступает дорогу» восходящей

тенденции. Хотя прорыв трендовой линии 1-2 указывает на завершение модели 5WD, последующее ценовое движение может и не генерировать

большой импульс. Попытайтесь с максимальной выгодой для себя использовать

пересечение ценовым баром трендовой линии или первый отскок для открытия быстрого

импульсного трейда. Затем внимательно понаблюдайте за развитием новой

восходящей тенденции.

Помните

старую пословицу: чем больше движение, тем шире основание. После длительного падения рынок долго восстанавливает

свои силы, и разорванная трендовая линия может восстановиться только в боковом

диапазоне.

МЕХАНИКА

РЫНКА

Быки и

медведи, вершины и дно, прорыв верх и прорыв вниз, максимумы и минимумы - все

это о Ваших доходах. Модели Циклов непрерывно повторяют одни и те же фигуры во

всех существующих рынках и во всех существующих временных рамках.

Самое

главное, Модели Циклов дают возможность определить различия между медвежьим и

бычьим характерами рынка. Механизм развития тенденций работает неодинаково в

случаях роста и падения цен. Не пытайтесь этого делать без надлежащего

практического опыта и тщательного анализа. Избегайте осуществлять трейдинг у

вершины и дна в условиях быстро меняющегося характера рынка. Рынок

предоставляет массу других, более безопасных трейдов с равными уровнями

доходности.

Пытайтесь закрывать позицию в тот

момент, когда контртренд завершается, а основной тренд возобновляет свой ход.

Такие откаты, углубления и медвежьи тенденции смещают соотношение

доходность/риск в сторону, более предпочтительную для свинг-трейдеров.

Механизм развития тенденции демонстрирует часто повторяющееся и предсказуемое

движение контртренда. Решение сложной задачи трейдинга в этот момент лежит

только лишь в психологическом самоконтроле. Успех требует покупать акции, когда

страх диктует продавать, и продавать акции, когда алчность диктует покупать.

Получение прибыли в критические моменты зависит еще и от того, следуете ли Вы

основной директиве технического анализа: играй на показателях и забудь об

истории.

ОСНОВНЫЕ

СВОЙСТВА МОДЕЛЕЙ

Модели застойной зоны (горизонтальной

тенденции) располагаются между ключевыми уровнями поддержки/сопротивления (S/R). Все модели бокового диапазона

указывают либо на продолжение предыдущей тенденции, либо на ее перелом.

Модели перелома формируются дольше,

нежели модели продолжения тенденции. Научитесь идентифицировать модели задолго

до того, как они окончательно сформируются, и выбирайте точки входа в рынок

там, где будет большая вероятность прорыва ценового импульса. Помните, что

модели перелома, как правило, заслуживают большего доверия, чем модели

продолжения тенденции.

У тенденции может быть только два

пути при достижении барьера: продолжить движение в прежнем направлении либо развернуться

в противоположном. Зачастую неудавшаяся модель дает возможность открывать более

прибыльные позиции, чем запланировано. Графики постоянно дают возможность

осуществлять прогнозирование предстоящего движения на ранней стадии его

развития, посредством непредсказуемого настроя вблизи основных уровней ценового

прорыва.

Ценовые бары ведут себя по-разному у

вершин и у дна. Дно формируется дольше, и падение цены от вершины чаще бывает

вертикальным, чем при повышении, когда цена покидает дно.

Сильное

движение скрывается за экстремальными точками застойной фазы цены.

Промежуточные максимумы и минимумы в пределах границ диапазона указывают на

важные ценовые прорывы, когда цена начнет вторгаться в их пределы. Они также

обозначают уровни, на которых денежные массы признают, что боковые диапазоны

продолжаются гораздо дольше тенденций. Сначала выявите все эти важные свойства

на ценовых графиках. А затем, прежде, чем вступить в игру вместе с рыночной

толпой, дождитесь ее реакции на эти точки разворота, чтобы, наконец, решить, в

каком направлении открывать позицию.

ПОНИМАНИЕ

ЦЕНОВОГО ПРОРЫВА

Трейдинг на прорывах новых максимумов

отличается от трейдинга при возврате цены к прежним уровням. О том, что цена

достигла уровня нового максимума, свидетельствуют определенные признаки: в

рассматриваемом диапазоне времени не наблюдается никакой поддержки со стороны

потерпевших фиаско. Цена может с легкостью подниматься вертикально вверх в

отсутствие поддержки от более крупной тенденции. В таких условиях стратегии

откатов не работают. В таком импульсном рынке свинг-трейдеры

открытию позиций на откате могут предпочесть открытие позиции вблизи уровня

максимума и управлять риском без наличия уровня поддержки под точкой входа.

Типичный для импульсного трейда на

максимуме сигнал дает сжатый «Флаг», сформировавшийся на вершине сразу после

прорыва. Образование зоны застоя вблизи вершины генерирует сильный спрос,

который и притягивает необходимую алчную толпу. В результате цена преодолевает

вершину «Флага» и переходит в вертикальное движение.

Ценовые прорывы вверх и вниз

притягивают большое количество трейдеров, но для получения прибыли необходим

очень точный расчет времени входа в рынок. Инсайдеры знают, что в этих

«горячих» точках в рынок вливаются большие денежные потоки. Они инициируют

беспорядочное, хаотическое ценовое движение, способствующее увеличению

торговых объемов, и деньги начинают «вытряхиваться» из слабых рук. Это доказывает,

что основная масса участников рынка открывает позиции при разворотах рынка.

Свинг-трейдеры крайне редко вступают в игру вместе с толпой, и никогда не

участвуют в таких безумных играх.

Свинг-стратегии

находятся в зависимости от поведения точек разворота по отношению к уровням

поддержки/сопротивления (S/R). Тенденции, восходящие к новым максимумам, не всегда отличаются

простотой. В каждой возможной ситуации открывайте позиции на пробитие

максимума вблизи точек, подтверждающих ошибочность установочного набора в

случае пробития уровня. Анализируйте все предоставленные рынком потрясающие

возможности для трейдинга, не зависящие от силы импульса.

Игра по Моделям - практические советы для успешного свинг-трейдинга

- Нет

моделей, сходных по характеру поведения. «Треугольники» и «Вымпелы» являются

идеальными моделями, которые редко формируются в условиях реального рынка.

- Три удара

- и Вы «вне игры». Цена пробивает модель не позднее третьего тестирования

ключевой точки при своем движении вверх или вниз. Неудачное третье тестирование

в любом направлении ценового движения увеличивает вероятность прорыва цены в

противоположном направлении.

- Для

прогнозирования развития модели используйте правило чередования. В сериях

импульсов происходит чередование простых и сложных коррекций.

- Каждая

модель несет характерную позитивную или негативную информацию, дающую

представление о наиболее вероятном развитии событий. Если модель выглядит

бычьей или медвежьей, вероятнее всего, что рынок имеет именно такой характер.

- Резкий

ценовой прорыв за пределы восходящего «Треугольника» часто дает сигнал о

дальнейшем развитии ралли.

- «Клин»,

направленный вверх, может указывать на прорыв цены вверх. В процессе формирования

ценового движения, эта модель не дает надежных сигналов на открытие позиций.

- Для того чтобы

применять перевернутую модель «Голова и Плечи», необходимо ее полное

завершение. Модель требует к себе внимания только в случае, если соблюдаются

все правила при ее формировании: линия шеи должна расти корректно, точки минимумов

обоих плеч должны лежать на одном уровне, а прорыв должен пересекать и другие

известные уровни сопротивления (МА, гэпы и др.) на больших объемах.

- Наличие

двух «Треугольников», которые формируются после мощного ралли, является очень

четким признаком бычьего характера нового ценового движения, соизмеримого с тем

движением цены, которое наблюдалось до формирования первого «Треугольника».

- Из

сужения ценового диапазона и снижения волатильности следует формирование новой

модели, которая стремится найти точку равновесия, соответствующую

местонахождению нового импульса.

Применяйте полосы Боллинджера и индикатор скорости изменения (ROC) для успешной идентификации этой точки.

- Каждая

модель представляет собой вполне разрешимую задачу по определению уровней

поддержки/сопротивления и волатильности. Идентифицируйте максимумы и минимумы

цены для четкого выявления места и времени закрытия позиции. Волатиль-ность,

как правило, уменьшается в этих экстремальных точках и растет после того, как

цена покидает их.

- Объемы

снижаются по мере того, как каждое из трех ралли, развивающихся в рамках модели

«Голова и Плечи» израсходовало всю доступную бычью энергию. Чем меньше объемы

ценового подъема в правом плече, тем больше вероятность того, что линия шеи

будет, в конце концов, нарушена.

- Многообещающие длинные позиции могут быть открыты на линии шеи правого

плеча модели «Голова и Плечи», когда накопление будет позитивно отклоняться от

медвежьей модели. Особое внимание уделите также рассмотрению картины

следующего характера: линия плеча нарушена, а цена при этом моментально «выстреливает»

обратно, за пределы этой линии, и дает сигнал на то, что «стопы» найдены.

- Чем

сильнее уклон нисходящей линии шеи модели «Голова и Плечи», тем больше

перспектив у медвежьего рынка. Не полагайтесь всецело на восходящую линию шеи.

Эта модель легко развивается в боковом диапазоне. Просчитывайте по числам Фибоначчи взаимосвязь

между пиком левого плеча и высотой (расстояние между вершиной головы и линией

леча) модели «Голова и Плечи». Если левое плечо достигло 62%-го уровня

Фибоначчи, то правое плечо не должно подняться выше — тогда можно открывать

перспективные короткие позиции.

Ценовые

прорывы вверх и вниз имеют тенденцию развиваться волнообразно. Как правило,

каждая последующая волна подобна предыдущей по углу наклона, протяженности и

продолжительности. Между резкими выпадами происходит

остановка ценовых баров и их накопление до тех пор, пока волатильность снизится

и восстановится стабильность. Анализ позиций именно в этих точках приносит

трейдерам большую пользу. Изучите предыдущую волну посредством трендовых линий

и каналов. Подсчитайте количество ценовых баров в пределах каждой зоны застоя.

Постройте уровень поддержки/сопротивления, где, вероятнее всего, возбудится

следующая волна тенденции. Наблюдайте за диапазоном последних нескольких баров

или свечей цены. Что происходит - расширяется этот диапазон или сужается?

Спланируйте открытие позиции сейчас и определитесь с тем, что Вы будете

предпринимать в случае, если цена акции следующим баром с гэпом прорвет

уровень поддержки/сопротивления.

Часто

прорыв цены замирает после первой волны, и цена откатывает обратно, очень

близко подходя к уровню поддержки/ сопротивления. Вторая попытка прорыва

дает прекрасные возможности для выявления точки входа. Иногда цена

«выпрыгивает» обратно через барьер, который и разогревает данный прорыв, и

далее падает вниз, возвращаясь в прежний диапазон. Но если прорыв происходит

при достаточном количестве участников торгов, цена сильно отталкивается от зоны

скопления, а объемы падают при откате - быстро «впрыгивайте на борт».

Контртренд отступит быстро и с незначительной опасностью.

На графике мы видим как цена вышла за пределы ценового

канала и с гэпом устремилась к новому максимуму. Затем сформировался высокий

сжатый «Флаг», после чего акции в течение нескольких недель повысились в цене

на 50%. Исследуйте расположение трех вертикальных ценовых баров «Флага»,

которыми он укрепился на вершине. Понаблюдайте также за тем, как цена (в виде

небольших молотов) откатывала к линии канала, пытаясь также заполнить разрыв

перед тем, как совершить скачок к новым, более высоким уровням.

Скорость развития событий увеличивается, когда ценовой

прорыв происходит в отсутствие зоны застоя. Расширяющиеся ценовые бары и свечи

отражают волновой импульс, независимо от временного диапазона. Расширение

определяет прибыль. Свинг-трейдер, вошедший в рынок при первом откате, пытается

положить в карман большую часть следующего ценового выпада.

Крайне важно в данной стратегии четко

спланировать закрытие позиции. Самое естественное полагать, что позицию следует

держать до замедления движения скорости и затухания импульса. Но в таком

случае высокие прибыли не защищены от естественных откатов. Оградите свою

позицию от опасности, применив сигнал на выход, который дают модели расширения

баров. Используя этот метод вкупе с полосами Боллинджера, «хватайте» высокую

прибыль и закрывайте позицию в тот самый момент, когда рынок развернется против

толпы.

| |