|

ПОДГОТОВКА К ТОРГОВОЙ СЕССИИ (А.

Farley)

(колокол, возвещающий о

закрытии рынка)

ПОЛОСЫ

БОЛЛИНДЖЕРА (BOLLINGER BANDS)

Рынок всегда спружинивает обратно к центру гравитации после

резкого скачка в любом из направлений. Обычно цена в активном рынке снизу

поддерживается уровнем поддержки и отскакивает сверху от уровня сопротивления.

Если же рынок пребывает в боковом диапазоне, цена колеблется вокруг опорных

точек до тех пор, пока волатильность не возбудит новый направленный импульс.

Для наиболее эффективного использования полос Боллинджера, следует

применять основные средние скользящие в рамках интересующего вас временного

диапазона. Поэтому к такой оценке следует относиться с большим вниманием.

Долгосрочные средние скользящие дают более поздний сигнал, зато краткосрочные

охватывают и хаотические изменения цены. Подберите краткосрочные MAs для внутридневных графиков, 5-

и 60-минутных, например. Свинг-трейдеры не могут позволить себе ориентироваться

на запоздавшую информацию, когда работают в столь малых временных диапазонах.

Долгосрочные средние скользящие незаменимы в дневных или недельных ценовых

графиках для идентификации рыночных циклов и развивающихся тенденций по всему

торговому пространству.

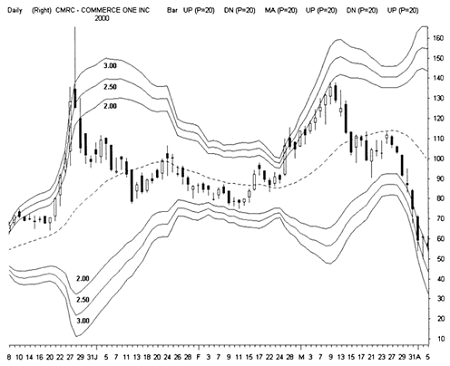

Чтобы выяснить, как далеко может уйти цена до соударения с ВВ,

применяется стандартное отклонение (std dev) параметров. Большинство

пособий по техническому анализу советуют обычно использовать двойное

стандартное отклонение (2 std dev). Можно сократить отрезок и

тем самым ускорить сигнал, но мы будем иметь те же хаотические изменения цены,

которые имеют место в случае применения средних скользящих. Большинство

свинг-трейдеров предпочитает начинать с наиболее применяемых параметров для

каждого из временных диапазонов и приспосабливать их к волатильности рынка.

Когда используется двойное стандартное отклонение полос Боллинджера, цена

нечасто переходит границы трендов. А вот параболические подъемы или падения

цен могут выйти за пределы границ ВВ, если используется тройное (или более

высокого порядка) стандартное отклонение.

Не пытайтесь найти идеальные условия для открытия/закрытия

позиций. Научитесь работать в несовершенных условиях, когда получаете ложные

сигналы. Ценовые бары, сходные друг с другом, могут периодически выстреливать к

определенным полосам, но, тем не менее, они будут продолжать давать ценную

обратную связь с предстоящим разворотом. Полосы Боллинджера (ВВ) дают очень

четкий сигнал на открытие прибыльной позиции, независимо от подводимой

информации на графиках всех временных рамок. Когда есть сомнения по поводу

того, какие индикаторы использовать при том или ином характере рынка,

применяйте полосы Боллинджера с различными стандартными отклонениями к каждому

графику. И наблюдайте за тем, как рынок реагирует на эти полосы в различных

фазах тенденции.

Стандартное отклонение показывает, как далеко может уйти

цена до разворота. Полосы Боллинджера (ВВ), установленные на 20-периодные

средние скользящие и двойное стандартное отклонение, огораживают большую часть

колебаний в пределах своих границ. Но, когда волатильные акции начинают

пересекать эти границы, вступает в силу 3 std dev. Это - своего рода приспособление для

высокой волатильности рынка работает в большинстве параболических рынков.

Большинство графических программ не

имеет широко известных 20-барных наборов с двойным стандартным отклонением. Открывайте

позиции, когда цена пробивает горизонтальные экстремумы, уцелевшие после

коллизий. Ищите полосы, охватывающие монотонный рынок, пребывающий в ожидании

резкого прорыва цены вверх. В условиях активного рынка часто зона застоя

формируется, когда цена находится вблизи центральной полосы и сохраняется до

тех пор, пока ценовые бары резким напором не пересекут уровни, либо не

произойдет разворот. Открывайте позиции в направлении расширения и ставьте

стоп-ордера в обеих экстремальных точках зоны застоя. Обдумывайте возможность

открытия новой короткой позиции (short sale), когда цена упадет более, чем на 50% от пиковой ВВ и

новой длинной позиции, если цена поднялась настолько же от минимального

Боллинджера.

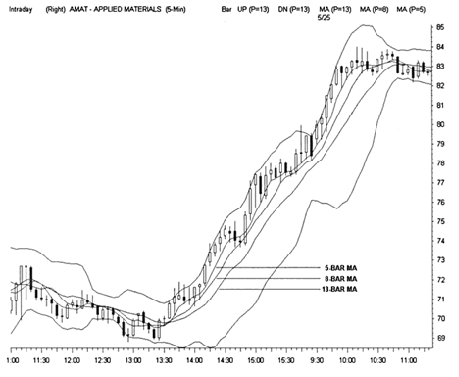

Свинг-трейдерам - возьмите на вооружение набор 13-бар, 2 std dev для большинства внутридневных

ценовых графиков, который поглощает активность тенденции и падает сильнее, чем

20-барный. Все Боллинджеры работают четче в комбинации с другими средними скользящими,

располагающимися поверх ВВ. Добавьте 5-8-барные SMAs для рассмотрения комбинации 5-8-13. Эта

комбинация чисел Фибоначчи дает более согласованную информацию об основных

внутридневных колебаниях и разворотах. Используйте 5-периодные бары - как уровни

S/R для динамичных тенденций, 8-периодные бары — для откатов, а

13-периодные бары — для изменений трендов и разворотов.

Боллинджеры (ВВ) позволяют идентифицировать субфазы в пределах

текущей тенденции. Цена переходит в фазу бычьего рынка, если она поднимается

выше центрального Боллинджера. И тогда этот центральный Боллинджер превращается

в уровень поддержки для последующего отката. В случае пересечения цена обычно

имеет тенденцию двигаться к наивысшему Боллинджеру, прежде чем наступит

серьезный разворот. Такая модель, если получит подтверждение от других

индикаторов, будет служить уровнем поддержки для длинной свинговой позиции.

Центральный Боллинджер будет служить уровнем сопротивления в случае, если цена

пойдет ниже него. После прорыва вниз центрального Боллинджера и по мере

дальнейшего продвижения цены вниз к нижнему Боллинджеру, шансы на хорошую цену

сильно падают. Эта модель, когда получит подтверждение от других индикаторов,

будет служить уровнем поддержки для короткой свинговой позиции.

Устойчивая тенденция любого направления состоит из моделей

ценовых баров, стремящихся к верхнему или нижнему Боллинджерам. Часто можно

наблюдать серию мелких откатов, которые никогда не достигнут центральной

полосы ВВ, пока не нарушена тенденция. Такие резкие ценовые движения могут

привести к кульминационным моментам, если более 50% ценовых баров выйдет за

пределы экстремальных ВВ. Это и есть сигнал к состоянию перекупленности или

перепроданности, что инициирует сильное сопротивление и возвращает цену обратно

в дозволенные рамки. Четко определить время входа в такую позицию — дело

мудреное. Очень сильные акции могут преодолеть эту мощную центральную тенденцию

несколькими ценовыми барами, прежде чем те возвратятся в пределы своих границ.

Полосы Боллинджера значительно усовершенствовали возможности

технического анализа рынка в различных временных рамках. Перейдем от недельных

к внутридневным Боллинджерам без какого-либо изменения окружающих условий. Эта

тренировка раскрывает превосходные возможности прогнозирования движения цены

при рассмотрении графиков по методу 3D. Можно даже идентифицировать скрытые

уровни S/R и четкие уровни разворота по одному ценовому бару. Подобный метод

позволяет построить одновременно три графика и рассматривать их развитие в

различных временных диапазонах. Применяйте стратегию Трех Экранов Элдера (Triple Screen) с тем или иным методом построения

открытия позиций в пределах полос Боллинджера в условиях бычьего/медвежьего

рынка.

Пользуйтесь

простыми концепциями полос для ежедневной подготовки к торговой сессии:

1. Фаза трейдинга определяется

расположением и направлением: - Верхние против нижних: Расположение

ценовых баров определяет силу текущей фазы. Цена, находящаяся в пределах

верхней полосы, указывает на силу, а цена в пределах нижней полосы указывает на

слабость. Направление цены: Направление цены в пределах полосы идентифицирует

схождение/расхождение с текущей тенденцией. Дивергенция (расхождение) наблюдается,

когда цена растет в пределах нижней полосы и падает в пределах верхней полосы.

Конвергенция (схождение) происходит, если цена растет в пределах верхней полосы

и падает в пределах нижней.

- Тестирование тенденции: Нижняя,

центральная и верхняя полосы являются уровнями S/R для тенденции. Разворот любой

полосы повышает шансы на разворот цены и возвращение к последней полосе (с

пересечением или прикосновением).

Комбинация из 5-8-13-периодных Боллинджеров. Применяйте их

на M1, M5, H1

графиках для идентификации очень краткосрочных колебаний рынка и благоприятных

возможностей для входа в рынок. Тщательно рассмотрите, как ценовой бар

несколько раз откатывали к 8-барным МА на протяжении всего подъёма цены от 69

до 83. Комбинация 5-8-13 известна как сигнал для открытия позиции с минимальным

риском потерь в пределах одного тика.

2. Прорыв центральной полосы усиливает

направленный импульс: - Пересечение

центральной полосы снизу вверх: Восходящая тенденция усиливается. С приближением цены наблюдайте за направленным

движением верхней полосы.

- Пересечение центральной полосы

сверху вниз: Нисходящая тенденция усиливается. С приближением цены наблюдайте за

направленным движением нижней полосы.

3. В ответ на пробуждение тенденции

Боллинджеры раскрываются: - По лестнице

вверх: Если с приближением цены угол наклона верхнего Боллинджера растет,

следует ожидать серию повышающихся ценовых баров, каждый из которых

устремляется вверх вдоль верхнего ВВ. Это-прогрессирующий восходящий тренд.

- Ползком вниз: Если

с приближением цены угол наклона нижнего Боллинджера уменьшается, ожидайте серию

снижающихся ценовых баров, каждый из которых опускается все ниже вдоль нижнего

Боллинджера. Это -прогрессирующий нисходящий тренд.

4. Выравнивание Боллинджеров вследствие

пробуждения тенденции: - Прорыв вверх: Если

угол наклона верхнего Боллинджера при приближении ценового бара уменьшается,

то следует ожидать, что ценовой бар прорвет Боллинджер, а затем совершит

разворот. Велика вероятность того, что на этом восходящая тенденция завершится

и начнет развиваться тенденция нисходящая. Внимательно следите, не отскочит ли

цена медленно назад, и не раскроется ли при этом Боллинджер. Если да, то это и

будет сигналом к предстоящему прорыву цены вверх.

- Прорыв вниз: Если

угол наклона нижнего Боллинджера уменьшается при сближении с ценовым баром, то

следует ожидать, что ценовые бары будут прорывать этот Боллинджер с

последующим разворотом. Весьма вероятно, на этом нисходящая тенденция

завершится и начнет развиваться тенденция восходящая. Однако, если цена

совершит откат, а Боллинджер раскроется, то это будет сигналом к предстоящему

прорыву цены вниз.

Боллинджеры определяют естественные экстремумы в развивающейся

тенденции. Если Боллинджер стремится вверх, цена совершает отскок до тех пор,

пока некая достаточно мощная сила не остановит ход Боллинджера. Зона застоя

образуется ниже верхнего или выше нижнего Боллинджера, если общая модель поддерживает

нарастание импульса. Состояние застоя может продолжаться до тех пор, пока

Боллинджер не развернется и не начнет, раскрываясь, отходить от ценового бара,

что будет свидетельствовать о том, что сопротивление преодолено. Цена может выстреливать

к поддерживающей тенденции и придерживаться кромки Боллинджера. Однако не

следует упускать из вида то, что окончательное ценовое движение зависит от всех

уровней поддержки/сопротивления, а не только от тех, с которыми ассоциируются

Боллинджеры.

ПОЛЯРНОСТЬ

ГРАФИКОВ

Интерпретация бесконечного числа ценовых

моделей, индикаторов, полос и линий может казаться задачей непреодолимой. К

счастью, рынок своей естественной полярностью значительно упрощает этот

процесс. Цена либо движется между двумя полярно противоположными состояниями,

либо колеблется вблизи нейтрального состояния покоя. По сути, именно эти две

оси, вдоль которых и движется цена, характеризуют все фазы рынка, все торговые

условия и все индикаторы. Так, например, цены могут только расти или падать с

периодами ненаправленного движения между взлетом и спадом. Это определяет

существование бычьего рынка, медвежьего рынка и рынка, пребывающего в боковом

диапазоне.

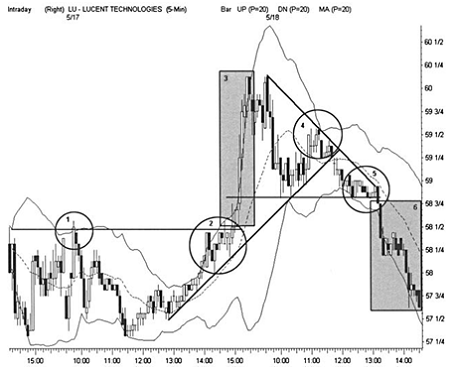

На графике М5 можно наблюдать общие модели полос

Боллинджера, в то время как классические уровни S/R сходятся в важных точках разворота полос.

1. Прорыв вверх (head in ceiling) происходит при краткосрочной модели двойной вершины. 2. Цена тестирует уровень high,

при этом верхняя полоса отклоняется от цены, давая сигнал о предстоящем прорыве

цены вверх. 3. Новый восходящий тренд устремляется к новой вершине (climbs the ladder). 4. Цена повышается перед резким падением до нижней полосы

Боллинджера, что дает сигнал к дальнейшему понижению цены и прорыву 2-дневной

трендовой линии. 5. Цена тестирует уровень low в пределах нисходящего треугольника, в то время как нижняя полоса отклоняется

от цены, давая сигнал к неминуемому прорыву цены вниз. 6. Новый нисходящий тренд скользит ползком вниз (slippery slope).

РЫНОЧНЫЕ

БЫКИ И МЕДВЕДИ

Эффективный свинг-трейдинг начинается с идентификации текущей фазы

рынка. Для выработки торговой стратегии перед каждым входом в рынок необходим

большой объем детальной информации. Начните, например, с таких вопросов: Как быстро изменяются торговые условия?

Отражают ли они глобальные новости или новости, способные воздействовать лишь

на узкий спектр акций? Как

волатильность способна воздействовать на условия торговли? Ответы

на все эти вопросы могут указать на различие между простой коррекцией цены и

сильным обвалом рынка.

Бычий рынок - движение

цены определяется сильным давлением покупателей.

Медвежий рынок - движение

цены определяется сильным давлением продавцов.

Графическое представление бычьего или медвежьего рынков обычно

дается на дневных графиках (D1), однако не коррелирует с определенными

временными рамками. Особой популярностью для визуализации границ раздела между

медвежьим и бычьим рынками пользуются 200-дневные MAs.

Свинг-трейдеры могут применять эту концепцию для установки границ

быков-медведей в любых временных диапазонах. Более мощным инструментом, нежели MAs, являются откаты Фибоначчи. В первую очередь установите основную тенденцию к

повышению или понижению. Затем постройте уровни Фибоначчи через экстремальные

точки.

- При UP-trend избегайте коротких продаж от

уровней, отстоящих на 38% выше уровня low.

- При Down-trend тенденции избегайте открытия

длинных позиций от уровней, стоящих на 38% ниже предыдущего high уровня.

- Обязательно наблюдайте за уровнем 62%-го отката - в случае его

прорыва меняется ось быков-медведей.

Фактически,

тенденции и бычье-медвежьи

настроения на рынке представлены различными силами. Восходящая тенденция может

существовать в условиях медвежьего рынка и наоборот. Чаще всего любая новая

тенденция на ранней стадии развивается во враждебной атмосфере и не опознается

рыночной толпой. Относительность тенденции позволяет также существовать

сильному движению противоположного направления в более коротких временных

диапазонах. Используйте полярность рынка для подготовки стратегий входа в рынок

на откатах. Идентифицируйте текущее преобладающее настроение толпы и активную

тенденцию рынка. Внимательно наблюдайте за откатами, когда обе силы

размежуются. Следите за тем, как ценовой бар достигнет сильного уровня S/R,

а затем открывайте позицию, как только она перестроится в сторону

первоначальной силы. Активная тенденция быстро подтверждает себя и увлекает за

собой ценовой бар обратно в другом направлении.

Рыночные быки «живут» выше 200-дневных МА, а рыночные

медведи - ниже этих уровней. Длинные позиции удерживайте при выходе цены вверх

за пределы МА и шортите, когда цена опускается ниже МА. Краткосрочные трейдеры

должны четко представлять насколько сильным может быть воздействие на их

торговые позиции более долгосрочного бычьего или медвежьего тренда. Но для

накопления прибыли трейдеры должны сопоставлять позиции с бычьими или

медвежьими настроениями в самых краткосрочных временных рамках.

| |