| Японские

свечи / Japanese

Candlestick

Две Взлетевшие Вороны

(Upside-Gap Two Crows)

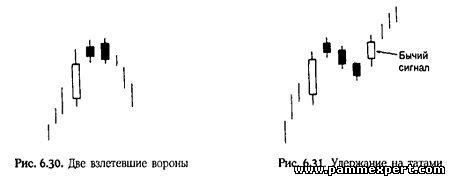

На рисунке 6.30 показана модель «две

взлетевшие вороны». Слово «взлетевшие» обозначает разрыв между малым телом

первой черной свечи и телом предшествующей свечи (как правило, предшествующая

свеча имеет длинное белое тело). «Ворон» в модели образуют две черные свечи.

Они напоминают двух ворон, зловеще поглядывающих с ветки дерева. Судя по

аналогии, очевидно, что эта модель имеет медвежий характер. В идеальной модели

«две взлетевшие вороны» цена открытия второй черной свечи выше цены открытия

первой черной свечи, а цена закрытия находится ниже цены закрытия первой черной

свечи.

Смысл этой модели, как медвежьего сигнала,

состоит в следующем. На рынке наблюдается восходящая тенденция. Хотя цена

открытия образует ценовой разрыв вверх, новые максимумы не могут удержаться в

течение торгового дня, и на рынке возникает черная свеча. Но у быков еще

имеются резервы, поскольку цена закрытия черной свечи держится выше цены

закрытия предшествующей торговой сессии. Во время третьей торговой сессии рынок

приобретает еще больше медвежьих черт: появляется новый максимум, с которого

цена начинает понижаться вплоть до закрытия торговой сессии. Однако наиболее

отрицательный результат последних торгов состоит в том, что цена закрытия

оказывается ниже цены закрытия предшествующего дня. Если рынок силен, то почему

новые максимумы не могут удержаться в течение дня, и почему цена закрытия

падает ниже предыдущей? Возможно, именно этот вопрос задают себе обеспокоенные

быки. Ответ очевиден: наверное, рынок не так силен, как того хотелось бы быкам.

Если на следующий день (т.е. на четвертый день в рассматриваемой

последовательности) цене не удается подняться вверх, то следует ожидать падения

цен. Существует еще одна модель, в какой-то

степени напоминающая двух взлетевших ворон. В отличие от последней, она

является бычьим сигналом при восходящей тенденции. Это одна из моделей

продолжения тенденции. Она изображена на рисунке 6.31 и носит название «удержание на татами» (mat-hold pattern).

Эта модель возникает на бычьем рынке и

является бычьей моделью продолжения тенденции. Первые три свечи подобны свечам

в модели «две взлетевшие вороны», но за ними следует еще одна черная свеча.

Если следующая свеча окажется белой, и ее цена открытия образует разрыв вверх относительно

верхней тени последней черной свечи, или ее цена закрытия окажется выше

максимума последней черной свечи, — то можно покупать. Эта модель может

включать в себя две, три или четыре черные свечи. Две взлетевшие вороны и

удержание на татами встречаются достаточно редко.

Вслед за сильной белой свечой появляется

черная свеча, образующая ценовой разрыв вверх. Затем возникают еще две

короткие черные свечи, а появляющаяся далее белая свеча завершает построение

модели «удержание на татами». Обратите внимание на то, что эта модель не

слишком сильно отличается от модели «две взлетевшие вороны» (не забывайте, что

удержание на татами может, как и две взлетевшие вороны, включать в себя всего

две, а не три малые черные свечи). Главное отличие удержания на татами состоит

в появлении белой свечи в конце модели, что превращает ее в бычий сигнал.

Поэтому при открытии позиции на основании двух взлетевших ворон уровень

стоп-лосс лучше всего устанавливать выше максимальной цены второй черной свечи.

Три Черные Вороны

(Three Black Crows)

Модель «две взлетевшие вороны» состоит из

двух черных свечей. Если на графике появляются три последовательно понижающиеся

черные свечи, то возникает модель, носящая название «три черные вороны» (см. рис. 6.35). Три черные вороны предвещают

падение цен, если появляются в области высоких цен или после длительной

восходящей тенденции. Трех ворон иногда называют «трехкрылыми воронами» (three-winged crows). Такое название

тесно связано с японской поговоркой: «У плохих новостей есть крылья». Она как

нельзя более кстати подходит к модели трехкрылых ворон. Три вороны включают в

себя, как следует из названия модели, три черные свечи. Художественный образ —

зловещая группа ворон, сидящих на высоком засохшем дереве, довольно точно

отражает медвежий характер модели. Цены закрытия трех свечей должны находиться

на уровне минимальных цен или недалеко от них. Цена открытия каждой свечи

должна находиться «внутри» тела предшествующей свечи. Доверие аналитика к этой

модели будет большим, если тело первой свечи в ряду трех ворон находится ниже

максимума белой свечи предыдущей торговой сессии.

Хорошим примером модели «три вороны» служит

рис. 6.36.

Модель «Контратака»

(Counterattack Lines)

Модель

«контратака» образуется двумя свечами контрастных цветов с одинаковыми ценами

закрытия.

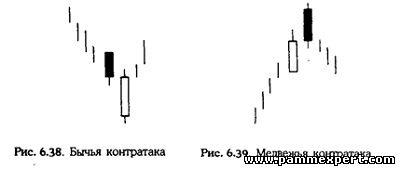

На рисунке 6.38 представлен пример бычьей

контратаки. Эта модель возникает во время падения цен. Первой появляется

длинная черная свеча. Следующая торговая сессия открывается значительно ниже.

В этот момент медведи чувствуют себя уверенно. Но быки затевают контратаку,

подталкивая цены вверх так, что рынок возвращается к цене закрытия предыдущей

торговой сессии. Таким образом им удается сдержать нисходящую тенденцию.

Бычья контратака подобна модели «просвет в

облаках». Как вы помните, просвет в облаках состоит из той же комбинации двух

свечей, что и бычья контратака. Главное отличие между этими моделями

заключается в том, что тело бычьей контратакующей свечи не накладывается на

черное тело предыдущей свечи. Оно лишь возвращается назад к цене закрытия

предыдущей торговой сессии. Вторая свеча просвета в облаках перекрывает

значительную часть черного тела. Поэтому просвет в облаках является более

значимым сигналом разворота в основании, чем бычья контратака. Тем не менее,

как это следует из приводимых ниже примеров, к бычьей контратаке тоже следует

относиться с уважением.

На рисунке 6.39 представлена медвежья контратака. Это сигнал

разворота на вершине, указывающий на возможную остановку предшествующего роста

цен. Первая свеча — длинная и белая — отражает преобладание бычьих настроений.

Цена открытия следующей торговой сессии подскакивает вверх, образуя разрыв. Но

тут появляются медведи и тянут цены вниз к цене закрытия предыдущей сессии.

Прилив оптимизма у быков при открытии второго дня, возможно, сменится на

мрачные предчувствия к моменту закрытия торгов.

Если бычья контратака связана с просветом в

облаках, то медвежья контратака соотносится с завесой из темных облаков. Как и

завеса из темных облаков, медвежья контратака открывается выше максимальной

цены предшествующего дня. Но, в отличие от завесы из темных облаков, в этой

модели цена закрытия останавливается на уровне цены закрытия белого тела

предыдущей свечи. Поэтому завеса из темных облаков является более сильным

сигналом разворота на вершине, чем медвежья контратака.

Важное требование к модели «контратака»

заключается в том, что цена открытия второй торговой сессии должна быть

значительно выше (в случае медвежьей контратаки) или существенно ниже (в случае

бычьей контратаки) предыдущей свечи. Главная мысль здесь заключена в том, что

при открытии второй сессии в этой модели рынок энергично продвигается в

направлении первоначальной тенденции. А затем сюрприз! К моменту закрытия

сессии цена возвращается точно к цене закрытия предыдущих торгов!

Три горы и три реки (Three Mountains

and Three Rivers)

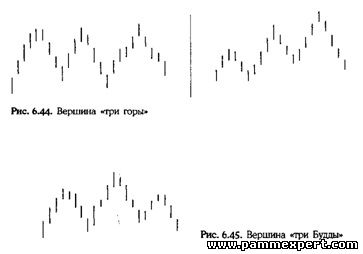

Существует еще одна группа моделей вершин и

оснований, для формирования которых требуется более длительное время. К ней

относятся следующие модели: «три горы», «три реки», вершина «три Будды»,

перевернутая модель «три Будды», «пологая вершина», основание «сковорода»,

вершина «башня» и основание «башня». В японском графическом анализе так же,

как и в западном, выделяется тройная вершина, называемая вершина «три горы»

(см. рис. 6.44). Она считается важной моделью разворота на вершине. Вершина

«три горы» образуется тогда, когда цена три раза отталкивается от определенного

максимума или делает три попытки достичь нового максимума. Вершина последней

горы должна получить подтверждение в виде медвежьей модели или свечи (например,

дожи или завесы из темных облаков).

Если в модели «три горы» самой высокой

является средняя вершина, то говорят об особой разновидности модели — вершине «три Будды» (three Buddha top, рис. 6.45). Название модели объясняется тем, что в

буддистских храмах рядом с центральной и самой высокой скульптурой Будды, по

обе стороны от нее, располагаются маленькие Будды. Эта модель является аналогом

западной модели «голова и плечи», хотя она использовалась в Японии за сотню лет

до того, как стала известна в Америке. (Самое первое упоминание о модели

«голова и плечи» я нашел в книге Ричарда Шабакера, написанной в 30-х годах. Те,

кто знаком с классической книгой Эдвардса и Маджи «Технический анализ тенденций

фондового рынка» (Edwards and Magee, Technical Analysis

of Stock Trends), могут и не знать, что ее основу составляет материал,

представленный в работе Шабакера, который доводился Эдвардсу тестем).

Любопытно, что аналитиками на Западе и на Востоке была выделена одна и та же

модель. Это еще одно доказательство того, что рыночная психология не знает

национальных различий, или, как гласит японская пословица, «песня птицы везде

одинакова».

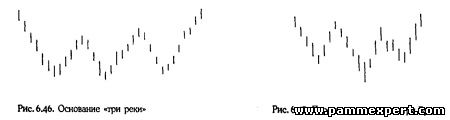

Полной противоположностью вершины «три

горы» является основание «три реки» (см. рис. 6.46). Эта модель появляется

там, где рынок три раза подвергает проверке уровень минимальных цен. Сигнал

разворота в основании подтверждается, когда цены превышают уровень

промежуточных пиков данной модели. Аналогом западного основания «голова и

плечи» (то же, что перевернутая модель

«голова и плечи») является измененное основание «три реки», или

перевернутая модель «три Будды» (рис.

6.47).

Чрезвычайно редкая модель — особое

основание «три реки» (см. рис. 6.62). Ее ближайшим японским родственником

является вечерняя звезда. Особое основание «три реки» является сигналом

разворота нисходящей тенденции. Сначала идет длинная черная свеча, затем черная

свеча, цена закрытия которой выше цены закрытия первой, а третья свеча

представляет собой маленькое тело белого цвета. Третья свеча указывает на то,

что давление продавцов истощилось.

Важность числа ТРИ в

японском техническом анализе.

Подчеркнутое внимание японских аналитиков к

тройным вершинам и тройным основаниям, возможно, связано с той важной ролью,

которую в японской культуре играет число три. Мы, представители западной

цивилизации, не придаем тройной вершине какое-то особое значение. Мы считаем,

что двойные вершины, как и реже встречающиеся вершины с четырьмя пиками,

являются не менее значимыми, чем тройные вершины. Но японцы думают иначе. И,

может быть, они приоткрывают нам некоторые стороны технического анализа,

которых мы раньше не замечали. Удивительно, но в западном техническом анализе

также существует большое количество моделей и концепций, основывающихся на

числе три. Ниже приводится цитата из книги Джона Мэрфи «Технический анализ

фьючерсных рынков»: «Любопытно отметить, как часто число три встречается в

техническом анализе и какую важную роль оно играет во множестве самых разных

методик. Например, веерный принцип основывается на трех линиях, бычий и

медвежий рынки имеют три фазы развития (теория Доу и теория Эллиота).

Существуют три типа ценовых разрывов,

некоторые наиболее известные модели разворота (тройная вершина, голова и плечи)

имеют три отчетливых пика. Выделяется три типа тенденции (основная,

промежуточная и малая) и три направления развития тенденции (восходящее, нисходящее

и горизонтальное). Среди самых общепризнанных моделей продолжения тенденции

можно назвать три типа треугольников: симметричный, восходящий и нисходящий.

Технический аналитик черпает информацию из трех основных источников: цены,

объема и открытого интереса. Какова бы ни была причина, но число три, как мы

видим, играет весьма значительную роль в любой области технического анализа».

Джон Мэрфи, конечно же, имел в виду

западный технический анализ. Но его высказывание «число три играет весьма

значительную роль» в полной мере может быть отнесено и к японским свечам. В

древней Японии числу три приписывались магические свойства. Существует

поговорка, отражающая эти свойства числа три: «три раза везет». Заметим, между

прочим, что, если число три считается счастливым, то число четыре

воспринимается как дурной знак. Причину установить несложно — число четыре и

слово «смерть» произносятся по-японски одинаково.

Число три встречается в следующих моделях

свечей: три белых солдата, предвещающие повышение цены; зловещие три вороны,

способные «накаркать» падение рынка, три горы и их вариации, три Будды, три

реки, три окна (см. главу 7), определяющие продолжительность тенденции; три

метода (см. главу 7), модели из трех свечей, в том числе утренняя и вечерняя

звезды. Японские аналитики также считают, что, если окно (на повышающемся

рынке) не закрылось в течение трех дней, рынок продолжит повышение.

Пологие вершины

и основания «Сковорода» (Dumping Tops and Fry Pan Bottoms)

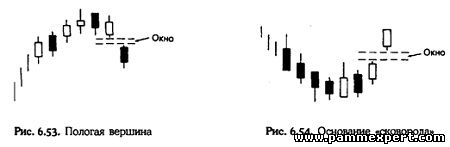

«Пологая вершина» (рис. 6.53) образуется свечами

с короткими телами. Ценовой разрыв вниз подтверждает образование пологой вершины.

Эта модель идентична западной модели «закругленная вершина» (rounded top). Необходимым

элементом пологой вершины и ее подтверждением является открытое вниз окно.

Основание «сковорода» (рис. 6.54)

формируется на понижающемся рынке, когда цены образуют впадину. Затем

открывается окно вверх. Внешне модель похожа на закругленное основание в

западном графическом анализе, но японская модель обязательно должна иметь ценовой

разрыв вверх как подтверждение того, что цены образовали основание.

Вершины и

основания «Башня» (Tower Tops and Bottoms)

Вершина

«башня» является моделью разворота на вершине. Она возникает при

восходящей тенденции, когда появляется длинная белая свеча (или серия белых

свечей). Затем повышение рынка замедляется и начинается снижение. Вершина

«башня» считается сформированной после появления одной или нескольких длинных

черных свечей (рис. 6.58). Длинные свечи этой модели напоминают высокие башни —

отсюда и ее название.

Основание «башня» формируется в области

низких цен при нисходящей тенденции. После появления одной или нескольких

длинных черных свечей наступает короткая пауза. Затем появляется одна или

несколько длинных белых свечей. Формируется основание, обрамленное с двух

сторон башнями (рис. 6.59), то есть длинными свечами, отражающими падение цен,

и длинными свечами, показывающими рост цен.

МОДЕЛИ ПРОДОЛЖЕНИЯ ТЕНДЕНЦИИ «Судьба помогает отважным»

Большинство моделей японских свечей — это модели

разворота тенденции. Однако, существует ряд моделей, которые являются индикаторами

продолжения тенденции. Как говорят японцы, «есть время продавать, время

покупать и время отдыхать». Большинство таких моделей продолжения сигнализируют

о наступлении перерыва, передышки в развитии рынка перед возобновлением прежней

тенденции. В этой главе рассматриваются следующие модели продолжения тенденции:

окна (и модели, составной частью которых являются окна), модели «три метода» и

«три белых солдата». Окна

(Windows)

Японцы называют ценовой разрыв «окном». Если в западном графическом

анализе употребляют выражение «заполнить ценовой разрыв», то в Японии говорят

«закрыть окно».

Модели, которые включают окна (ценовые

разрывы) - «разрывы тасуки», «игры на разрывах»

и «смежные белые свечи».

Окно — это ценовой разрыв между

экстремальными значениями цены текущего и предшествующего торговых дней. На

рисунке 7.1 показано открытое окно при восходящей тенденции. Ценовой разрыв

образовался между верхней тенью предшествующей свечи и нижней тенью данной

свечи. На рисунке 7.2 показано окно при нисходящей тенденции.

Между нижней тенью предшествующей свечи и

верхней тенью свечи текущего торгового дня не зафиксировано никакого движения

цен. Японские аналитики утверждают, что играть

следует в направлении, указанном окном. Окна также становятся областями поддержки

и сопротивления. Так окно при восходящей тенденции — сигнал дальнейшего подъема

цены. При корректирующих спадах такое окно должно оказать поддержку ценам. Если

в результате корректирующего спада окно закрывается и давление продавцов

сохраняется, то предшествующая восходящая тенденция считается законченной. Окно

при нисходящей тенденции сигнализирует о дальнейшем понижении цены. Любые

корректирующие повышения цены будут встречать сопротивление на этом уровне.

Если окно закрывается, а рост цен, в результате которого оно закрылось,

продолжается, то нисходящей тенденции пришел конец.

Согласно основным положениям традиционного

японского технического анализа (т.е. анализа свечей), в ходе коррекции цены возвращаются к окну. Иными словами, проверка

ценами уровня открытого окна весьма вероятна. Таким образом, при восходящей

тенденции откаты цен к окну можно использовать в качестве области покупки. Если

давление продавцов не ослабевает и после закрытия окна, следует закрыть

длинные и, возможно, даже открыть короткие позиции. Если окно появилось на

нисходящей тенденции, стратегия должна быть прямо противоположной.

| |